賃貸オーナーに忍び寄る影『デッドクロス』とは?

デッドクロスとは?

あなたは『デッドクロス』という言葉をご存知ですか?

響きからして何だか良くないものだというのは想像できますね。

株式投資をしている方は、デッドクロスはゴールデンクロスとセットで知っていることでしょう。株式でのこの言葉は、上げ相場と下げ相場の転換点のことを言いますが、賃貸経営上の『デッドクロス』は全く意味が異なります。

この『デッドクロス』は字のごとく、賃貸経営の生死をわけるポイントになるとーーっても大切な言葉です。

黒字倒産という言葉は聞かれたことがあるかと思いますが、

黒字倒産とは、損益計算書上は黒字なのに、手元にはキャッシュがなく、支払いができないために経営が追い込まれ倒産してしまうことをいいます。

賃貸マンション経営において『デッドクロス』は、まさにこのオーナーを黒字倒産へ導くものとなります。

ローン元本と減価償却費の関係が重要

それでは、デッドクロスとは具体的にどんなものなのでしょうか?簡単に説明すると、家賃収入に対する課税金額と実際のキャッシュフローが逆転してしまう現象のことをいいます。

つまり手元キャッシュフローより課税額が多くなってしまう現象です。

具体的には、ローンと減価償却の関係から起こります。

●元本返済分:現金支出があるのに、経費に出来ず税金がかかる対象

○減価償却分:現金支出がないのに、経費に出来て税金がかかならい対象

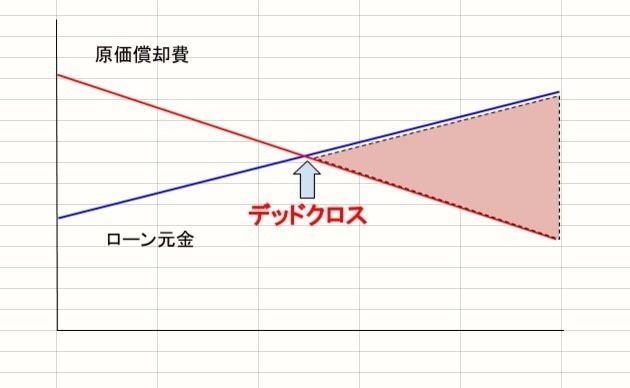

この二つの関係を簡単にグラフにすると、このようになります。

(わかりやすくする為に、直線で表しています)

デッドクロスが賃貸経営を圧迫することを表しています

赤の減価償却費は、年々減少していき、青のローン元金は年々増加していきます。この2つの線がある時点で交差し、その後逆転しているのがわかると思います。

この逆転する点=減価償却費とローン元金が同額となるポイントを『デッドクロス』というのです。

そして、クロスした後の赤と青の線は年々大きくなっていきます。これは、課税額がどんどん大きくなり手元のキャッシュが減っていくことを表しています。

このデッドクロスは、築15年から17年くらいの間で訪れます。

なぜ築15年~築17年ごろになるかというと、減価償却費の設備部分は定率法で償却することができ、設備の償却期間が15年だからです。

(平成28年4月1日以降に取得した場合は、全て定額法になります。)

なので、築15年を過ぎたころから、実際のキャッシュフロー以上に帳簿上では利益が拡大していって、税金の支払いが年々増えていくことになります。

また、築15年というと市場での競争力も落ちてきていますので、家賃収入自体も下がっていき、更に設備の償却期間が終わるわけですから、現実の設備の修繕費もこの頃から増えていきます。

まとめると、デッドクロスを過ぎた賃貸マンションは、

①家賃収入(売上)↓

②修繕費(経費) ↑

③利益 ↓

④税金 ↑(デッドクロスが原因)

このように、通常だと①売上が落ちて、②経費が増えれば③利益が下がるので、本来であれば、税金も下がります。でも、④税金は『デッドクロス』の為に、課税額は上昇してしまうのです。

簡素化した損益計算書は以下の通りとなります。

上の表のように元本の支払いよりも減価償却費が少なくなると、実際のキャッシュフローよりも税務上の利益のほうが大きくなるのです。

そして、③-④がマイナスになってしまうと黒字倒産となってしまうのです。これでは何の為に不動産投資をしたのかわかりませんね。なので、賃貸マンション経営では『デッドクロス』をいかに回避するかがとても重要です。

当然ですが、このデッドクロスのリスクは、ローンを多額に組めば組むほど高まります。購入当初は、ローンによってレバレッジ(てこの原理)がかかっていますので多くのキャッシュが手元に残ります。

しかし、長期で安定した経営を目指すのであれば、15年までの間に出た利益は使わずに、内部留保しておくことが必要だと思います。

そうすれば、納税資金しにたり、繰り上げ返済したり、また新規購入など様々なリスクへの対応に選択肢を増やすことができます。

すでに始まっている供給過多・人口減少の時代での賃貸マンション経営では、長期的な投資・経営戦略が必要ですね。

最新記事一覧

-

築20年物件が「顔パス」に進化!?2025/05/19

築20年物件が「顔パス」に進化!?2025/05/19 -

春の引っ越しシーズンが終わった今こそ、入居者分析で"空室対策"の精度を高めよう!2025/04/19

春の引っ越しシーズンが終わった今こそ、入居者分析で"空室対策"の精度を高めよう!2025/04/19 -

日銀の利上げと賃貸経営への影響 – 管理会社としてできること2025/03/02

日銀の利上げと賃貸経営への影響 – 管理会社としてできること2025/03/02 -

退去者の声は天の声2025/02/08

退去者の声は天の声2025/02/08 -

繁忙期に問い合わせが急増!写真品質にこだわる賃貸PRの極意2025/01/23

繁忙期に問い合わせが急増!写真品質にこだわる賃貸PRの極意2025/01/23 -

新年のご挨拶 〜一年の計は元旦にあり〜2025/01/15

新年のご挨拶 〜一年の計は元旦にあり〜2025/01/15 -

年末年始休暇のお知らせ2023/12/26

年末年始休暇のお知らせ2023/12/26 -

大谷翔平から貨幣の時間的価値を学ぶ2023/12/15

大谷翔平から貨幣の時間的価値を学ぶ2023/12/15 -

商品が売れないのは商品のせい?2023/10/27

商品が売れないのは商品のせい?2023/10/27 -

『黄色い像』を想像しないでください。2023/10/27

『黄色い像』を想像しないでください。2023/10/27